本报告完成时间 | 2024年4月14日

重要提示:本报告观点和信息仅供符合***适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

国际市场暂时缺乏新增利多消息,而阶段性的利空消息频发,一方面在利润驱使下巴西糖厂提前开榨,与之相对的是原糖和升贴水的同时下调;一方面印度产量高于预期,市场关于印度是否出口的讨论增加,尽管实际形成出口也要等到第三季度;国内产销进度放缓但基本和去年持平,且进口成本仍然偏高,让内盘较外盘相对抗跌,但下个榨季丰产的预期较强,维持近强远弱的结构。

市场的关注点和交易点较上周并未发生明显的变化,但原糖价格已经跌倒20美分/磅附近了,新增的关注点为——价格大幅下跌之后是否会有新增买盘出现,驱动价格反弹,毕竟从近期的船报来看,未来2个月我国进口量偏小。

关注焦点:

1、利润丰厚吸引巴西糖厂制糖和提前开榨,来自巴西的卖压增加,原糖仍在季节性回调阶段中,并伴随着升贴水的下调,意味着近期全球买家仍有观望的心态,关注20美分/磅是否会出现新的买盘;

根据UNICA数据,23/24榨季巴西中南部以历史最高产量结束,2023/24榨季巴西主产区(中南部地区)甘蔗产量为6.54亿吨,较上年同期同比增长19.29%,入榨量创中南部地区历史新高;累计产糖4242.5万吨,较上年同期增长25.70%。其中甘蔗用于生产食糖的比例从上榨季的45.86%提高至48.87%,但以上的利空已经是过去式了,更多的关注焦点转移到新榨季。

目前在高利润的***下,巴西的24/25榨季提前开榨,根据UNICA最新的报告,在3月的下半月,有33家加工厂启动了24/2榨季的生产***,而截至到目前,共有累计74家加工厂已经开榨,高于上个榨季的65家。根据UNICA调查,预计在4月的上半周,有另外131家加工厂开榨,4月下半周再增加25家,因此预计在4月初有205家开始新榨季,高于去年同期的167家;4月低预计开榨糖厂230家,高于去年同期的212家,但是实际的开榨速度仍取决于各甘蔗主产区的气候条件。

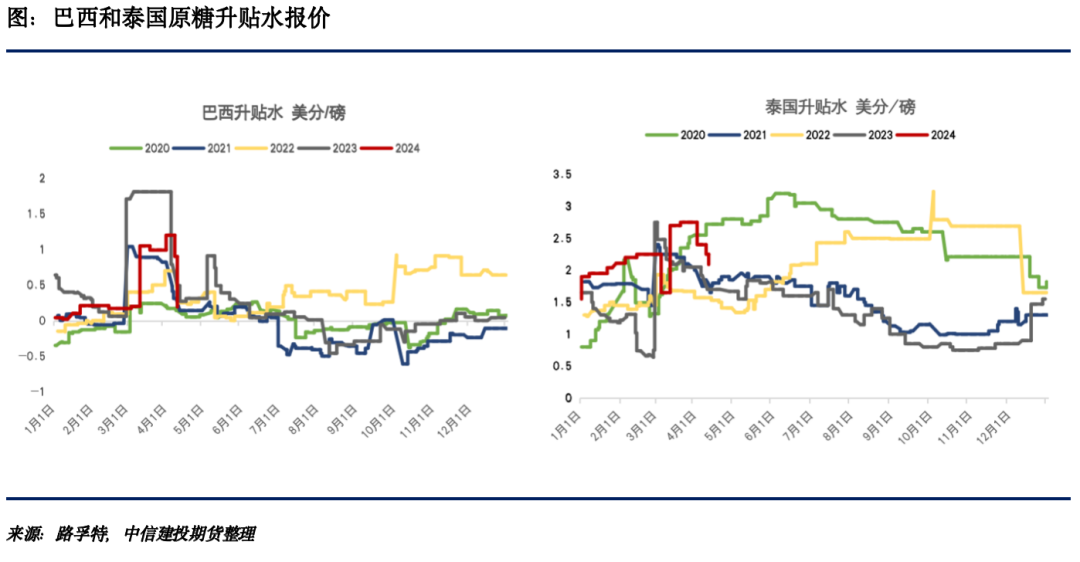

复盘往年的季节性规律发现,随着巴西开榨,食糖现货供应增加,原糖价格容易出现季节性的回落;而目前由于新季的提前开榨,升贴水和原糖同时回落,4月11日,巴西5月发运的原糖升贴水水报价从上一个交易日的0.99美分/磅大幅回落至0.19美分/磅,泰国糖的升贴水报价也从2.25美分/磅回落至2.09美分/磅附近,意味着当前随着巴西卖压的增加,原糖价格正在向下寻找需求,目前价格已经到了此前市场预期的“加工糖***买点位”,盘中也的确在这个价格附近有一些大单出现,关注下周原糖是否能在需求的引领下在此止跌,若仍未有买盘出现、升贴水继续下调,那么原糖短期或仍面临压力。

但今年市场的不同之处在于北半球供应预计缩减,国际糖源更加集中,我们需要谨防突发的供应链问题。

2、由于甘蔗乙醇的生产限制,食糖分流量降至200万吨,导致印度食糖产量高于预估,市场关于印度是否放宽出口的讨论增加。

据印度糖和生物能源制造商协会(ISMA)发布的数据,2023/24榨季截至3月31日,印度尚在开榨的糖厂数量为210家,较去年同期的187家增加23家;糖产量达3020.2万吨,较去年同期的3007.7万吨同比增加12.5万吨,涨幅0.42%。

ISMA在3月中旬已将印度2023/24榨季糖产量预估修正为3200万吨,国内消费预计为2850万吨,榨季末将有910万吨的食糖期末库存。由于甘蔗乙醇的生产限制,食糖分流量降低至200万吨,实际的过剩量高于预期,因此ISMA已要求***允许在2023/24榨季出口100万吨糖。

短期来看,需要注意印度的政策风险,印度出口需要许可配额,考虑到今年印度大选有限制国内糖价、 抑制国内通胀的需求,印度延续了上个季度的出口限制,此前尽管原糖价格一度飙升,但无法出口也让 印度出口糖无法在盘面锁定利润空间;即使有可出口量,市场也需要等待至第二季度结束,即印度大选 结束,如果如ISMA要求那样通过出口降低库存,那么对于原糖的压力是难以忽视的,但形成实际供应预计也要等大选结束后。

3、国内现货报价相对坚挺,但是未来糖浆供应仍有放量的可能性。

回到国内,3月全国单月产糖162.52万吨,同比增加81.52万吨;单月销糖95.60万吨,同比下降5.40万吨;月度累计工业库存483.86万吨,同比增加49.53万吨。2023/24制糖期截至3月末,全国累计销糖473.45万吨,同比增加35.98万吨,增幅8.23%;累计销糖率49.46%,同比下降0.72%。

郑糖05合约正好对应我国国产糖累库的周期,定价容易受到国产糖的影响,同时又对应巴西新季开榨,价格存在天花板;目前由于本榨季的增产,3月的销糖率放慢基本和去年持平,对于09合约来说,随着国内库存慢慢见顶,国产糖逐渐进入去库周期,定价依然需要回归到外盘和进口糖源的问题上,本榨季我国仍存在约500万吨的产需缺口,需要其他糖源进行弥补,但是缺口弥补的方式较多,且成本差异较大,如果缺口弥补的方式以50%关税的进口糖弥补为主,那么高进口成本将给予郑糖更高的估值,但是如果缺口弥补的方式依赖廉价的糖浆,那么郑糖未来的压力客观存在。从目前来看,泰国是我国主要的糖浆预拌粉来源国,目前有两个数据在指向未来糖浆供应存在压力,一个是超过140美金/吨的原白价差,精炼白糖是糖浆和预拌粉的原料,市场对于糖浆的生产需求对精炼白糖的价格有推动作用,进而拉高白糖-原糖的价差;一个是维持高位的泰国原糖升贴水(当然维持高位也有换月的影响因素),意味着泰国原糖供应的相对紧张,甘蔗向精炼白糖的产能倾斜。如果两个指标继续维持异常高位的水平,那么后期如果我国糖浆没有收紧的政策调整,来自廉价糖浆的供应压力或是内外价差收敛最大的不确定性。

总结来看随着巴西开榨,原糖现货供应增加,价格容易出现季节性回落,目前原糖和升贴水出现同时回落、向下寻找需求,关注下周原糖市场能否出现新的买盘让原糖止跌,如果在20美分/磅的购买意愿不强,那么盘面仍有进一步向下回落寻找需求的可能性;对于内盘来说,未来对价格重要的影响因素是缺口弥补的方式,如果我国糖浆没有收紧的政策调整,来自廉价糖浆的供应压力或是内外价差收敛最大的不确定性。

作者姓名:陈家谊

期货从业信息:F03090929

期货交易咨询从业信息:Z0019860

重要声明

本报告观点和信息仅供符合***适当性管理规定的期货交易者参考,据此操作、责任自负。中信建投期货有限公司(下称“中信建投”)不因任何订阅或接收本报告的行为而将订阅人视为中信建投的客户。

本报告发布内容如涉及或属于系列解读,则交易者若使用所载资料,有可能会因缺乏对完整内容的了解而对其中***设依据、研究依据、结论等内容产生误解。提请交易者参阅中信建投已发布的完整系列报告,仔细阅读其所附各项声明、数据来源及风险提示,关注相关的分析、预测能够成立的关键***设条件,关注研究依据和研究结论的目标价格及时间周期,并准确理解研究逻辑。

中信建投对本报告所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本报告中的资料、意见等仅代表报告发布之时的判断,相关研究观点可能依据中信建投后续发布的报告在不发布通知的情形下作出更改。

中信建投的销售人员、交易人员以及其他专业人士可能会依据不同***设和标准、***用不同的分析方法而口头或书面发表与本报告意见不一致的市场评论和/或观点。本报告发布内容并非交易决策服务,在任何情形下都不构成对接收本报告内容交易者的任何交易建议,交易者应充分了解各类交易风险并谨慎考虑本报告发布内容是否符合自身特定状况,自主做出交易决策并自行承担交易风险。交易者根据本报告内容做出的任何决策与中信建投或相关作者无关。

本报告发布的内容仅为中信建投所有。未经中信建投事先书面许可,任何机构和/或个人不得以任何形式对本报告进行翻版、***和刊发,如需引用、转发等,需注明出处为“中信建投期货”,且不得对本报告进行任何增删或修改。亦不得从未经中信建投书面授权的任何机构、个人或其运营的媒体平台接收、翻版、***或引用本报告发布的全部或部分内容。版权所有,违者必究。

全国统一客服电话:400-8877-780

网址:***.cfc108***