摘要

近期鸡蛋期现价格超预期上涨,随后又快速下跌,主要原因在于当前缺少明确的利多因素,蛋价不具备持续上涨的动力。

一、蛋价快涨快跌

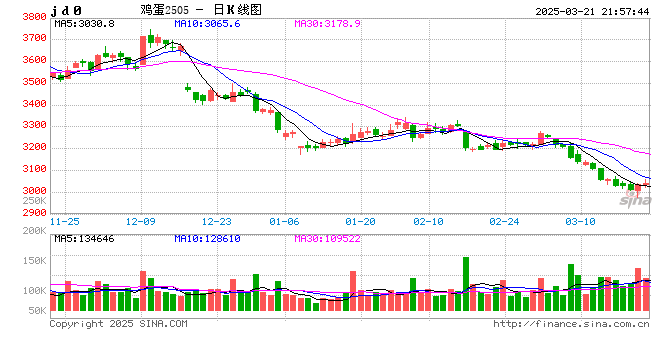

春节后进入消费淡季,蛋价持续低迷的局面在2月末得到缓解,一方面是由于休市期间的库存消化见底后,贸易商开始陆续补库,另一方面是节后复工和开学也对消费有所改善。现货价格止跌反弹,截至3月12日,产区均价最高涨至3.65元/斤,较2月末上涨17.51%。随后现货价格再涨乏力,开始迅速回落,截至昨天,现货跌幅达到9.10%,本轮上涨已被抹去大半。

期货较现货更早开始反应,早在2月下旬,盘面开始交易下游补库以及需求好转,叠加期间豆粕价格的上涨,给了市场做多的动力,随着现货的超预期上涨,盘面持续增仓上行,05合约涨幅最高达到7.12%,出现阶段性高点3657元/500千克。待现货价格涨幅稍有放缓,盘面立即开始快速回落,仅用了上涨一半的时间就跌回涨前的水平。

图:鸡蛋合约JD240***

二、基本面仍宽松

短期来看,鸡蛋的基本面依旧维持宽松的局面,卓创数据显示,2月份在产蛋鸡存栏12.20亿羽,环比增加0.66%,同比增加2.95%。当前鸡蛋的产能压力虽然不是非常大,但由于需求仍处于淡季,终端的消化能力有限,贸易商***购心态也较为谨慎,一旦价格上涨就放缓***购的进度,因此,当前蛋价并不具备持续上涨的动力。

根据前期补栏的情况推算,去年11月后鸡苗销量小幅下滑,近期新开产蛋鸡量将有小幅缩减,而淘鸡出栏量将成为关键变量。淘鸡的意愿与当下的盈利情况相关性较高,2月份鸡蛋价格跌破饲料成本后,淘汰积极性有所提升,随着蛋价快速反弹后,养殖利润再次转正,因此本轮亏损幅度并不深,持续时间也较短,养殖端的淘汰积极性有所减弱。此外,从当前的鸡龄结构来看,待淘老鸡的存栏量并不高,因此近期难有大幅的产能去化,产能还将持续缓慢增加的趋势。

三、短期震荡

05合约跌至3400附近后,再跌阻力较大,多头资金近两日加仓拉涨,但合约涨幅比较有限,预计短期震荡运行,等待盘面给出入场做空机会。后续关注两方面预期偏差,首先是成本的变化,豆粕价格仍然处于上涨趋势中,从原料端对期现价格形成支撑,如果原料价格下跌,合约估值将整体下调;其次是旺季的涨价预期,虽然基本面暂无利多因素,但市场对于旺季的消费仍有期待,不管涨价现实能否落地,盘面都将提前打入预期,后面随着现实的临近,再对合约估值进行修正。此外,09合约作为旺季合约,虽然产能情况暂无法预测,但当前盘面估值处于历史较低位置,预计上方仍有一定空间。

数据来源:卓创资讯,中粮期货研究院

(关壹麟 中粮期货研究院 农产品高级研究员 交易咨询资格证号:Z0018177)