来源:华尔街见闻 葛佳明

分析师推测,美国1月核心PCE环比增速可能加速至0.4%,通胀重燃叠加美国经济的韧性,市场的降息预期或将再被打压。

近期,美国“抗通胀”进程意外颠簸,下周,美国将迎来包括第四季度实际GDP修正值以及1月PCE在内的关键经济数据,若美国经济重新加速且通胀粘性依旧,那么美联储将再次失去降息的理由。

市场普遍预期,2月28日即将公布的美国2023年Q4 GDP修正值将与初值持平,维持在3.3%的高位,为过去一年颇具韧性的美国经济表现画上句号。

此前公布的1月PPI和CPI均超预期,服务类通胀重燃,市场普遍预期2月29日即将公布的1月PCE环比涨幅将由0.2%加速至0.3%,同比增速由上月的2.6%放缓至2.4%,而美联储最青睐的1月核心PCE环比涨幅将从12月的0.2%反弹至0.4%。

媒体分析称,如果1月核心PCE环比增速加速至0.4%,这将意味着按6个月年化计算,核心通胀率将达2.4%,高于之前的1.9%,这对美联储官员来说又是一个令人担忧的信号。

2月23日,多位美联储官员齐“放鹰”,警告市场通胀需进一步回落,过快降息将让抗通胀的努力前功尽弃。高盛更是在一个月内两度推迟对美联储开启降息周期的时间表。

在最新报告中,高盛分析师将美联储首次降息时间的预期从5月份推迟到6月份,同时减少预期降息次数,预计今年将有4次降息,分别在6月、7月、9月和12月,而此前预测FOMC将在2024年降息5次。

高盛指出,随着强劲经济数据发布,官员们对长期维持高利率的担忧减少,他们认为过去加息带来最大风险已经过去,这意味着降息的迫切性将进一步下降。

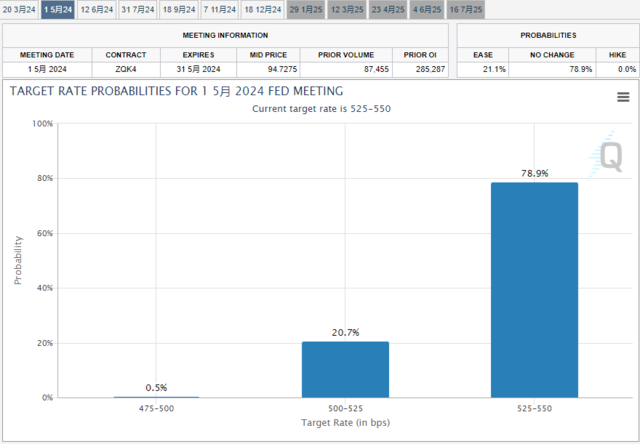

市场降息预期再度发生转变,芝商所FedWatch工具显示,美联储5月货币政策会议上降息概率仅为20%。

美联储将息的迫切性会进一步下降吗?

过去两年时间,美国金融市闪现了几次“虛***曙光”,长期身处宽松货币时代的投资者对美联储即将“转向”的***从未停止,结果却被打了一次又一次脸。但自去年12月,美联储***杰鲍威尔突然转向后,整个华尔街又开始大举***降息真的快要来了。

但法国兴业银行分析师Kit Juckes所说,美联储“没有理由急于”降息,如果美国经济重新加速增长,那么美联储下一次的利率决议存在加息的可能性。

作为美国高通胀的吹哨人,美国前财政部长萨默斯在接受***访时表示直言,美联储下一步很有可能是上调利率,而不是下调利率,这一概率为15%。”他认为,美联储的举动必须“非常小心”。

萨默斯表示,一段时间以来,经济学家们的主要预期是,住房成本将成为总体价格指标中的一个重要的压低通胀的因素。然而,这尚未实现。同时除住房外的服务通胀压力也较大。1月除住房外的服务通胀环比为0.6%,为2022年9月以来高点。萨默斯认为,2024年“去通胀”路径将仍有波折。

另一方面,美国经济和劳动力市场似乎仍具韧性。1月非农报告显示就业人数超预期激增,显示劳动力市场依旧火热,经济增长势头强劲。此前,美国2023年GDP增速等一系列经济数据也疯狂打脸“美国经济很快步入衰退”的说法。

此外,有分析师指出,市场总是提前判断美联储的转向,还记得2008-2009年,为了对抗经济衰退,美联储将联邦基金利率降至接近零的水平,但市场早早预期美联储要开始加息,但这种极低的利率环境持续了很长时间,直到2015年12月美联储才开始加息,这是自金融危机以来的首次加息。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。