回顾与展望

本文是《石以砥焉 化钝为利》2023年秋季策略报告金属新材料碳酸锂的原文。

报告指出:

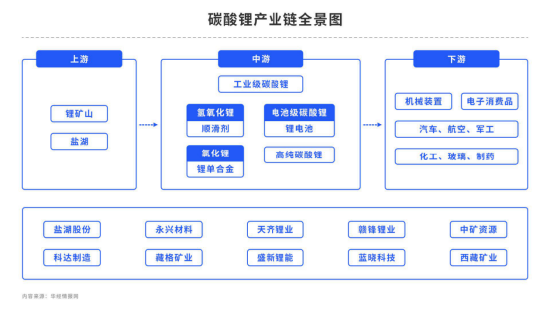

在上游行业利润丰厚的背景下,矿业端的投资持续增长,尤其是中资企业,他们正在积极扩大产能。这将导致从2023年开始,全球锂***出现实质性的过剩,带动锂价下跌。

展望后市:

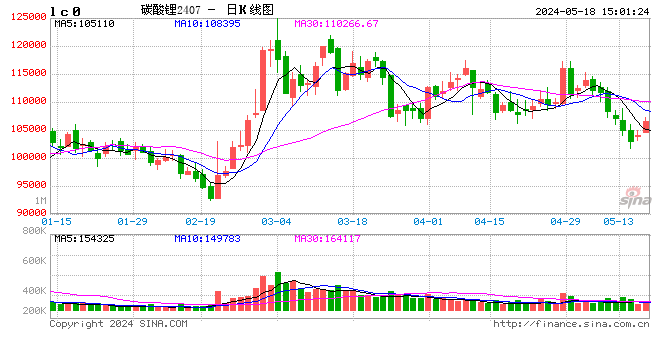

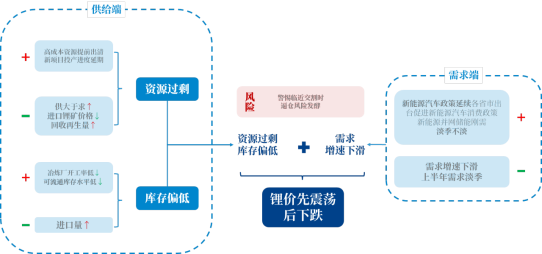

下游节前补库需求因1月碳酸锂价格企稳提前兑现,透支一季度需求。节后或先迎来电池端3月排产不及预期的现实下行压力,碳酸锂看向前低8.5万元/吨压力位,同时也是进口矿成本线;一季度末或因新能源汽车带动的需求边际转好而反弹。

报告原文

偏差与核心因素

1.***与冶炼冰火两重天

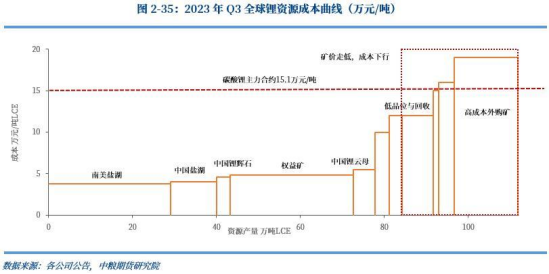

高利润的锂***端明显过剩。2023年全球锂供给111.6万吨LCE,需求103.1万吨LCE,过剩8.5万吨LCE,过剩天数30天。锂过剩量主要在海外,以南美盐湖碳酸锂和海外锂矿为主。

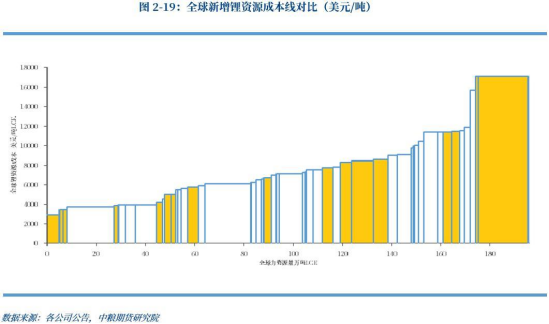

2024年全球锂过剩量进一步增加,按照项目公布的投产进度,2024年过剩量将扩大至40万吨LCE。新增量多为中资企业在非洲和南美盐湖的权益项目,成本线大多处于目前需求量对应的最高成本线左侧.在价格未跌破其成本线的情况下,新项目的投产不会因锂价下跌而延期,但不可抗力导致南美盐湖项目延期的概率偏高,2024年的交易逻辑或向供给能否如期释放靠拢。

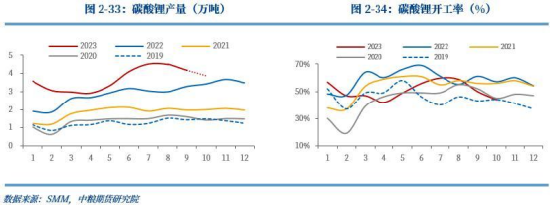

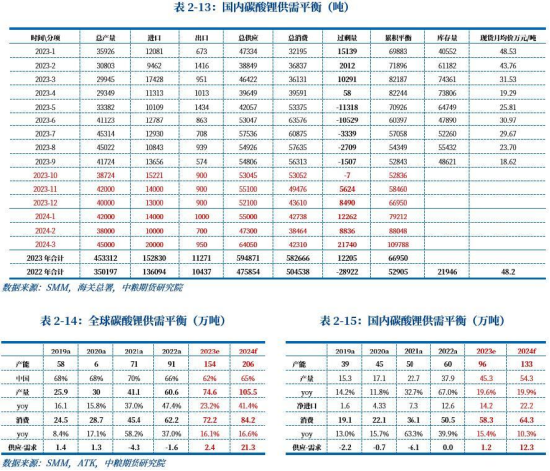

冶炼厂开工意愿低,碳酸锂供给收缩。2023年锂价下行周期内,矿价下跌滞后于碳酸锂价格,冶炼厂利润持续压缩,外购矿冶炼厂面临长期亏损,减产预期强。最新冶炼厂开工率不足50%。

矿价不能快速回调,高成本外购矿的产量会继续压缩,这部分占比13.5%。除了外购高成本的产能清出,海外有权益矿的企业上市公司,或因临近年底,有控制库存的需求,不排除这部分企业Q4减产的可能。

进口端1-8月,中国进口碳酸锂合计9.5万吨,同比增长5.4%,海外盐湖2023年预计增产6万吨,预计Q4中国进口量有一定增长,但叠加国内冶炼厂减产后,仍维持Q4国内碳酸锂供给收缩判断。

国内碳酸锂的统计库存供需平衡累积碳酸锂量以小于统计碳酸锂库存量,碳酸锂隐性库存释放见底,实际处于去库存状态。

2.旺季不旺,淡季可能不淡

Q3,国内碳酸锂需求在经过5-6月快速增长后,需求绝对值处于相对高位,但后续增长表现疲软,未出现以往“金九银十”的增长。对比终端,国内新能源汽车销量1-8月累计销量同比增长39.2%,终端数据良好没有带来全产业链预期增量。Q4终端新能源汽车增长仍会保持高位,对上游锂表现为刚需,但考虑到PHEV份额提升,导致平均单车带电量不足,加上全产业链库存,中下游持续去库。终端需求亮眼的表现对Q4国内碳酸锂需求支撑有限,但在锂价有企稳趋势时,又将迎来一波补库需求,所谓淡季不淡。

国内动力电池在经历自去年11月至今年4月的去库,整体产量与装车量和出口量之比,恢复至1.2左右,处于正常水平,库存压力有限,大概率不会出现如去年碳酸锂价格见顶后的需求急速下滑,判断需求从旺季过渡到淡季的过程相较往年会更为平稳。另一方面,储能端继续保持高增速,大量产能涌入储能赛道,如在动力电池发展初期的“一哄而上”。报告期内,储能电池端去库存压力较大,新能源汽车增速下降,且上半年处于需求淡季,带动预期继续下降。

3.澳矿价格决定碳酸锂价格下行是否顺畅

报告期内,价格的下行不会影响到澳矿、盐湖等优质锂***的产量,***端过剩压力进一步累积。根据澳大利亚上市公司财年周期来判断,澳矿在2024年上半年因库存压力而在锂精矿价格进一步让步,国内冶炼厂成本中枢下移,亏损面有望收窄,进而碳酸锂开工率有所上升。澳矿是否因库存压力减产,预计在2025财年(2024下半年至2025上半年)指引能看到。

4.碳酸锂可流通库存低是否会引发逼仓

Q4,当前可交割碳酸锂库存远小于LC2401合约持仓量,且库存有进一步收紧趋势。在碳酸锂的生产和需求方明显期货参与度不高的情况下,碳酸锂期货临近交割月,警惕逼仓风险发酵,投机空头交割前获利了结或带动盘面被动反弹。

回顾碳酸锂价格历史价格走势,价格存在一定惯性。锂产业链从实体到贸易端均有追涨杀跌的习惯,价格对供需影响反应较为剧烈。在价格下行周期下,需求预期和过剩的***量,矿企的降价幅度,影响冶炼端开工意愿,决定碳酸锂下行通道是否顺畅。

策略与风险提示

(一)策略

报告期内,预计先震荡后急跌。因多空对垒博弈,11-12月临近交割月,警惕逼仓风险发酵,投机空头交割前获利了结或带动盘面被动反弹。震荡过后,累积的势能因矿价大幅下行兑现,碳酸锂期货价格下行顺畅。策略继续逢高布局远期空单,Q1末看向高成本锂云母矿10-12万元/吨边际成本线。

(二)风险提示

国内出台更多利好政策、欧美对中国新能源汽车产业的掣肘、日韩电池企业重拾海外份额、矿山减产超预期减产。

(曹姗姗 中粮期货研究院 研究员 交易咨询号:Z0013588)

(余雅琨 中粮期货研究院 镍锂研究员 从业咨询号:F03120965)