截至1月26日收盘,玉米期货主力合约收盘价为6439元,收跌约0.80%,当日最高价报6539元,最低价报6436元。

美糖反弹,国际市场话头支撑

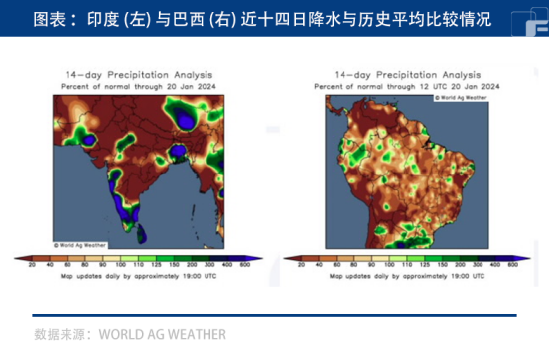

2024年1月巴西食糖出口量维持高位,出口较为顺畅,短期内国际市场供应充足。但近期巴西甘蔗主产区累计降水量偏低,出现干旱天气,预计巴西甘蔗产量和产糖量将相对的减少,因此在一定程度上为美糖的价格提供了支撑。

另一方面,印度、泰国食糖减产话题热度不减,预计短期内美糖将继续反弹。据印度糖厂联合会(NFC***)最新公布的数据显示,2023/24榨季截至1月15日,印度共有511家糖厂开榨,同比下降8家;甘蔗入榨量为1.56亿吨,同比下降0.12亿吨,降幅7.69%;产糖量为1487万吨,同比下降113万吨,降幅7.6%。ISMA预计2023/24榨季印度总产糖量为3240万吨,减产约10%-11%。为确保国内有足够满足需求的糖库存,印度***不得不对关键政策进行干预,包括削减糖出口,并限制使用甘蔗汁/糖浆以及B级糖蜜来生产乙醇。

泰国2023/24榨季截至2024年1月22日,累计甘蔗入榨量为3814.06万吨,同比减少205.26万吨,降幅5.11%;含糖分为11.61%,同比减少1.07%;产糖率为9.57%,同比减少1.13%;累计产糖量为364.84万吨,同比减少65.12万吨,降幅15.15%。

由于巴西增产落地、泰国减产超预期等因素导致一季度国际食糖贸易流偏紧,原糖价格大幅提振,导致内外糖价价差缩窄,截至1月22日,配额内仅存在50-250元/吨即期进口利润。

备货旺季,郑糖有所修复

对于郑糖来说,由于原糖到港和新塘上市预期的影响,叠加外盘破位,郑糖破位下跌。但随之糖浆管控预期出现,叠加备货旺季,郑糖有所修复。短期看,由于糖浆管控出现一定的预期叠加春节备货旺季的提振,现货受到支撑。而本周开始春节备货将陆续结束,现货支撑或存在一定的变数。

在糖浆管控政策悬而未决的情况下,整体盘面依然围绕原糖震荡运行,6400以上或面临一定的套保压力。中长期看,新年度国内食糖平衡依旧有一定的缺口,并且其中约200-280 万吨缺口需要配额外进口补充。在糖价处于舒适区间的预期增强后,食糖价格远未达到政策压力的阙值。缺口补充的逻辑存在由配额内向配额外转变的可能,未来远月合约或有一定修复的需求,但高度有限需降低预期。

现货市场交投氛围转暖,成交量增加。供应方面,南方地区受寒潮天气影响,广西甘蔗出糖率将有所下降,23/24榨季广西产糖量下调。目前国产糖处于压榨高峰,国内市场供应较为充足。另一方面,虽然广西增产的幅度可能收窄,但是供应依然维持增加的趋势,中长期看反弹空间有限。短期来看,受美糖持续反弹以及天气风险的影响,郑糖将继续反弹。