【方证视点】经济存在下行压力 政策打出上行空间 —— 1213

来源:伟哥论市

核心观点

地缘政治仍具有较大的不确定性,油价是否会对PPI数据产生持续负面影响仍有待观察,此外年关将至,制造业动工率也会随季节逐渐下降,工业品需求延续弱势也是大概率***。时间周期放长,中长期来看,2024年经济数据的走势更多取决于会议后开年的政策力度,稳增长的基调已定,但现阶段需求的萎靡很难迅速扭转,后续稳增长的增长速率、经济状况拐点的出现时间仍有待进一步观察。

盘面分析

周二大盘延续了周一低开高走的态势,房地产、教育等概念全天一路走高,周二大盘低开之后一路震荡上行,结构分化程度继续减弱,午后地方国资概念股多只高位人气股拉升大盘,最终大盘以上涨0.40%收盘,创业板下跌0.62%,北证50上涨1.22%,但沪深两市总成交量跌破8000亿,较前一交易日下跌13.60%,场外资金流入,市场情绪活跃,市场信心继续提振。

量能有所萎缩,个股活跃度降低,结构分化减小。周二,沪深京三市有48家个股涨停,4家个股为20%涨停板,2家个股为30%涨停板,涨幅超过10%涨停板之上的个股有42家,1家个股跌停,1家个股的跌幅超过10%,有137家个股涨幅超过5%,有12家个股跌幅超过5%,“八二”现象重现。

在房地产板块的带领下大盘重返3000点,周二,涨幅居前的为房地产、综合、社会服务、建筑材料、纺织服饰、银行等,表现较弱的为电力设备、钢铁、美容护理、通信、有色金属等。量能有所萎缩,结构分化减弱,个股涨多跌少,赚钱效应增加,亏钱效应减少,是周二盘面主要特征。

技术面分析

从技术上看, 周二大盘低开之后盘中一度下探,随之收复当日失地并以上涨报收,并呈价涨量缩的态势,5日线支撑,10日线收复,连续价涨量缩的量价背离态势,短线大盘盘中有回调压力,5日线附近支撑仍将面临考验。

分时图技术指标显示,5分钟MACD指标连续顶背离,15分钟MACD指标顶背离,短线盘中有回调压力,但15分钟、30分钟MACD指标多头强化,60分钟MACD指标多头强化,短线盘中回调后还将继续冲高,继续向回补12月5日缺口挺进。

上证50价涨量缩,5日均线支撑,价涨量缩的量价背离态势,短线盘中冲高后有回调压力,但日线MACD指标即将金叉,也将制约指数盘中回调的空间。

科创50价跌量缩,20日线、30日线、60日线失守,但5日线上叉10日线形成金叉,价跌量缩的量价关系,加之K线组合的“孕育线”形态,短线盘中有回调压力,但日线MACD指标金叉,短线回调的空间有限,5日线附近有望获得支撑。

创业板价跌量缩,10日线支撑,K线组合为“孕育线”,意味着短线将面临方向选择,“孕育线”为低位“孕育线”,上涨概率大于下跌概率。

综合技术分析,我们认为,短线大盘盘中有技术性回调压力,但回调的空间有限,回补12月5日缺口的欲望依旧存在,短线能否回补向下缺口,量能能否重新释放是关键,若量能不能有效释放,则12月5日留下的缺口下沿有一定压力;若量能能够有效释放,则回补12月5日留下的缺口将是大概率***。

基本面分析

12月9日,备受市场关注的11月CPI、PPI数据更新,如我们所预期,受市场持续的内需不足、消费萎靡影响,11月CPI同比下降0.5%,低于市场预期的-0.2%,同比降幅较10月份继续扩大0.3个百分点,1-11月平均CPI较上年同期同比增加0.3%;11月PPI同比下降3.0%,环比上升的势头未能持续,降幅扩大至0.3个百分点,1-11月平均PPI较上年同期下降3.1%。

受食品价格因素影响,本月CPI数据创年内新低,同比、环比降幅均扩大。从主要分项指数看,10月食品价格降幅由10月份的4.0%扩大至4.2%,非食品价格上涨0.4%;消费品价格降幅扩大至1.4%,服务价格上涨1.0%。11月的数据结构延续了10月,消费价格下降仍然受食品价格回落的拖累,猪肉价格同比大幅下降31.8%,环比降幅扩大至1.7个百分点,其余肉类、水产品、鸡蛋、食用油等分项降幅在1.1%-8.8%之间不等,秋冬季节属生猪疫病高发期,且叠加行业资金压力,猪价已出现超季节性回落跌至年内最低,另外由于今年11月份天气较暖,农产品供应充足,蔬菜等其他食品价格的季节性上涨幅度不高;而服务类价格增幅的下降仍是节后消费暂缓的因素。

消费品价格的下跌主要受汽车价格及油价的影响,11月CPI数分项中,交通工具用燃料项由升转跌,交通工具用燃料项CPI环比由1.8%下降至-2.7%,分项表现仍然较弱,这主要是受油价下行影响。同时,11月比亚迪和特斯拉接连宣布降价这一举动再激起价格战争热潮,叠加车企年底冲销量需求价格走低幅度增大,车价下跌同样对CPI数据产生了较大的影响。

PPI数据受到一定翘尾因素影响,但油价的大幅下行与内需不足还是11月PPI由平转跌的主要因素,11月ICE布油指数月跌幅达5.49%,继而影响上游各生产资料价格分项,11月生产资料价格下降3.4%,降幅扩大0.4个百分点,其中原材料、加工PPI同***别下降7.3%、3.2%。中游工业品的需求回落仍在继续,需求不足制约了PPI数据的整体回升空间,这也与11月PMI继续下降的结果相印证,下游需求平淡,库存压力累积,铁矿石价格转跌,螺纹钢价格跌幅扩大,煤炭价格涨幅收窄的状况仍在继续;另外,耐用消费品价格自今年3月份开始一直持续处于同比降低的情况,11月同比下降2.2%,达两年内的最低值。

产业链传导方面, 11月的PPIRM同比回落4.0%,较10月同比降幅扩大0.3个百分点,环比由增转降下跌0.3%,PPI-PPIRM差值由10月份的环比持平转为继续收窄,这表明上中游利润分配格局未能延续10月走势趋向平衡,这也是近几个月以来一直面临的问题,供需两侧一直在供需两弱和供大于求的格局中反复切换,始终未能释放出良好的传导信号,但这也存在一些岁末的季节因素。再看下游,PPI与CPI的同比增速剪刀差自今年6月份以来首次出现扩大,叠加中游和下游同时趋弱,此时应警惕上中下游集体走弱的延续风险,且现阶段的重点应放在“提振”上,而非“疏通”上。

整体而言,11月经济数据显示现阶段市场有效需求仍在探底,我们预计短期内CPI仍会处于弱势,尽管一万亿特别国债的增发有望为12月数据带来脉冲式调整,但需求不足的背景下物价、尤其是消费品价格的继续下行仍然会是必然的运行结果,无论是传导的通畅还是整体的提振,只有供需关系明确出现转好,CPI的回正才能真正出现且企稳,参考全年的政策节奏,11月CPI创年内新低,我们认为12月降准概率增大。

PPI方面,地缘政治仍具有较大的不确定性,油价是否会对PPI数据产生持续负面影响仍有待观察,此外年关将至,制造业动工率也会随季节逐渐下降,工业品需求延续弱势也是大概率***。时间周期放长,中长期来看,2024年经济数据的走势更多取决于会议后开年的政策力度,稳增长的基调已定,但现阶段需求的萎靡很难迅速扭转,后续稳增长的增长速率、经济状况拐点的出现时间仍有待进一步观察。

操作策略

周二,大盘如我们所预期,走出了进攻型“W”底、收复3000点的态势,现阶段经济数据持续显示出需求端走弱的特点,年关将至,下行的压力仍然存在,但我们的观点不变,“先立后破”的基调已定,结构性行情的方向已有明确指引,无论经济还是系统性行情,现阶段拐点的出现仍主要取决于后续政策的力度与密度,操作上,轻指数、重个股,逢低关注券商、医药、AI、半导体、电力、光伏、食品饮料、能源及“三低”股,回避近期涨幅过高股的补跌风险。

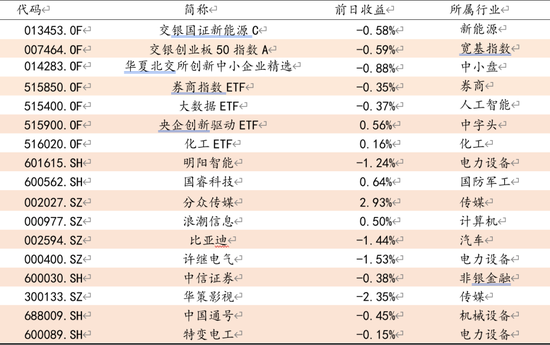

择时模拟股票组合

图表1:2023模拟股票组合

数据来源:方正证券研究所 WIND资讯

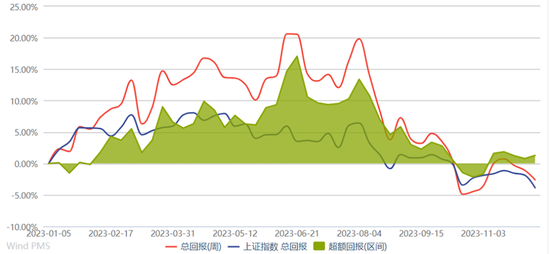

图表2:组合相对沪深300收益图