作者 | Nicholas Istvan Kiss, CFA

编译 | 华尔街大***

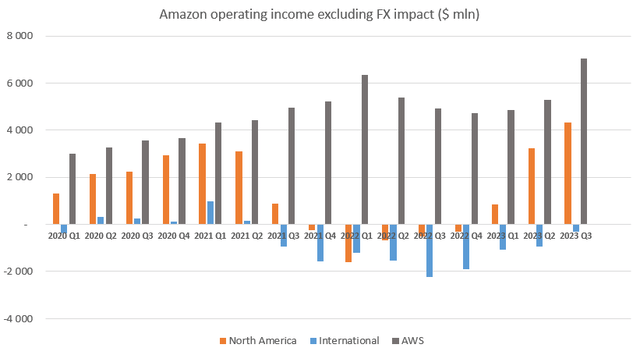

在经历了艰难的 2022 年之后,亚马逊(NASDAQ:AMZN) 2023 年的盈利表现即使是最乐观的分析师也会感到惊讶。AWS 在第三季度的营业收入创下历史新高,而与人工智能相关的收入流才刚刚开始。北美部门的盈利能力也达到了创纪录的水平,这表明该公司在其履行网络中的区域化努力取得了成功。最后,国际部门在几个季度烧掉大量现金后几乎实现了盈亏平衡:

即使在经济环境有些脆弱的情况下,亚马逊今年也成功展示了其盈利能力。问题来了:这种趋势还有进一步发展的空间吗?

亚马逊的云业务是该公司到 2022 年唯一的利润引擎,但由于客户的成本优化努力,开始面临增长阻力。尽管根据最近财报电话会议的管理层评论,这些努力开始减弱,但 AWS 的营收增长仍然面临压力。与此同时,利润率较第三季度大幅增长,主要得益于第二季度的裁员努力和严格的支出。

随着AWS的年化收入慢慢接近 1000 亿美元;营业利润率提高 1% 相当于额外利润约 10 亿美元。亚马逊在第三季度创下了有史以来最高的季度营业收入 112 亿美元;这些额外的数十亿美元是相当可观的。

就 AWS 的销售增长而言,我不太相信投资者在第三季度的利润率方面会出现类似的快速转变。好消息是,以约 12% 的同比增长率,总体增长数据的放缓似乎已经结束。此外,管理层似乎也很乐观:

“虽然与一年前相比,我们仍然看到成本优化有所提高,但随着越来越多的公司转向部署净新工作负载,成本优化继续减弱。在 2023 年经济形势不明朗的情况下,企业完成交易的速度会更加缓慢。但我们看到已完成交易的速度和数量有所增加,并且我们对过去几个月签署的新交易的强劲感到鼓舞。” - 首席执行官 Andrew Jassy 在第三季度财报电话会议上

然而,如果我们看看亚马逊的剩余履约义务(RPO)(主要与 AWS 部门相关),我们还没有理由感到乐观:

我相信这个数据在一定程度上与CEO的言论相矛盾,所以这方面是否会有有意义的改善将是下一次财报发布的关键。我毫不怀疑,最近对 LLM 等基于人工智能的解决方案的需求激增,将在不久的将来为 AWS 的业务带来重大推动,但投资者渴望在该公司的财务数据中看到这一点。微软本季度已经成功扭转了其云业务的颓势,因此亚马逊没有太多时间可以浪费。

新推出的Gr***iton4 和 Trainium2 处理器是朝这个方向迈出的重要一步。根据管理层的评论,许多 AWS 客户最近开始使用 Gr***iton 芯片而不是 Intel 或 AMD 芯片,享受到更好性价比的好处。如果这种趋势持续下去,用于训练人工智能模型的处理器可能会成为未来几年 AWS 收入的重要贡献者。

此外,Amazon Bedrock(AWS 的独特服务,帮助客户构建个性化 AI 应用程序)已向AWS 客户全面开放,这也应该在不久的将来成为 AI 相关收入的重要贡献者。因此,从 AWS 的角度来看,2024 年将是非常激动人心的一年,在我看来,它应该尽早在财务数据中体现出来。

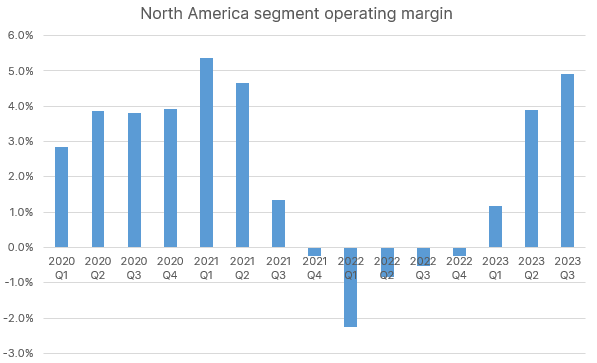

亚马逊 2023 年扭亏为盈的另一个关键因素是其之前的集中式配送网络成功转型为区域化网络。其中包括建立 8 个区域履行中心,这些中心现在能够以比以前更低的成本实现更快的交付。据管理层称,这些变化比想象的更有效,这也可以从北美部门的利润率中看出:

该部门的营业利润率达到了近 5%,达到了 2021 年初人为夸大的水平,疫情后销售额突然猛增,而成本暂时跟不上这一速度。由于履行网络内的改革还有更大的空间,这也可能支撑下个季度的利润率。

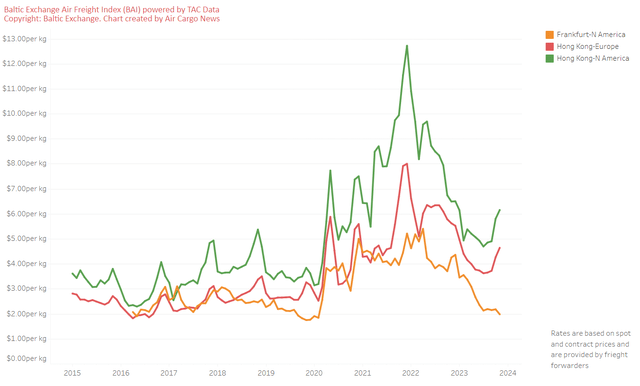

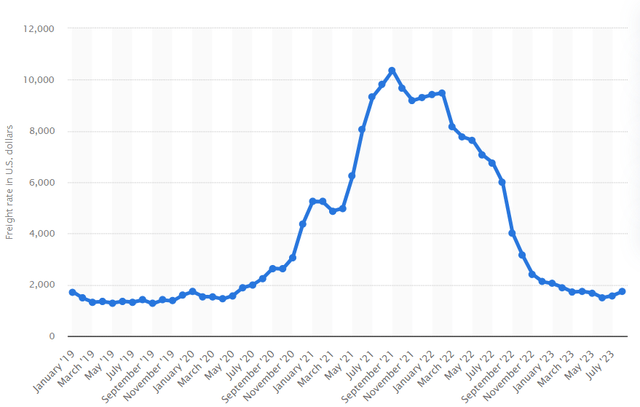

然而,另一方面,近几个月来,与通胀相关的成本似乎有所上升,这可能会抵消第四季度已经带来的这些好处。这些大多与不同的交通方式有关,以下是一些例子:

空运费率

集装箱运价

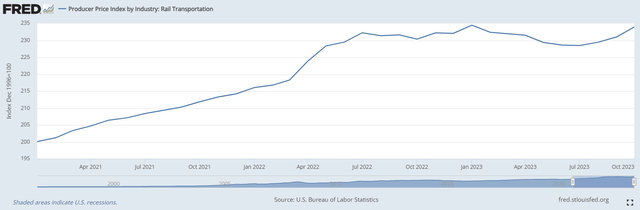

铁路运输价格

卡车运输价格

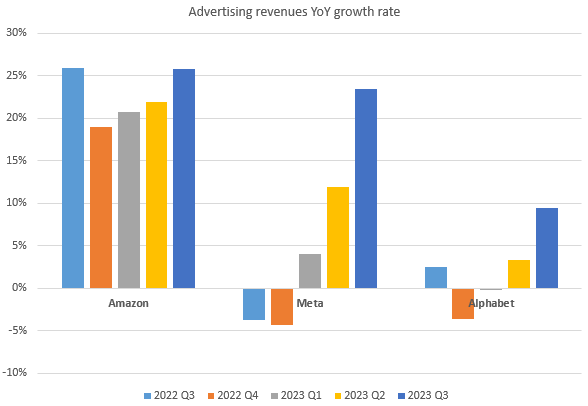

零售业的另一个重要部分是广告收入的表现,最近几个季度的同比增长率一直在 20-25% 左右。在伟大竞争对手陷入困境的时期,这一点尤其令人印象深刻。然而,Meta和谷歌最近的广告收入增长率显着上升,而亚马逊并没有以类似的程度反映这一点:

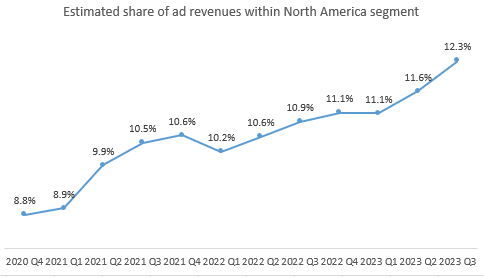

这表明亚马逊广告业务的有机增长对经济周期的依赖较小,这在经济低迷时期是一个强大的优势。然而,在上涨期间,上涨空间似乎较小,这可能会让投资者略有失望。尽管如此,只要北美市场的广告收入份额继续增长,它就可以自然地提高利润率。基于 90% 的广告收入与北美市场相关的***设,其份额在第三季度末应高于 12%:

如果我们***设 50% 的广告收入达到净利润,那么广告收入份额每增加 1%,就相当于营业利润率增加约 0.5%。这应该是进入 2024 年的又一强劲推动力。

根据迄今为止提供的信息,我认为即使在今年的强劲反弹之后,亚马逊的基本面仍然有很大的改善空间。我认为,需要注意的最关键的风险因素是 AWS 剩余履约义务的增长放缓以及零售领域成本通胀压力的加大。

根据 2023 年估计的 EBIT,亚马逊股票的 EV/EBIT 比率为 42.1,远高于标准普尔 500 指数 20.5 的比率。然而,考虑到未来几年基本面的持续改善,这一估值溢价在 2025 年几乎完全缩小。鉴于长期基本面令人鼓舞,我认为亚马逊与标准普尔 500 指数之间的估值差距在 2025 年不会缩小,对于 AMZN 来说,2025 年和 2026 年约 30 的增长率仍然是现实的。这意味着在 2-3 年的时间范围内,与标准普尔 500 指数相比,其表现会高出约 40-60%。

亚马逊今年出人意料地强势卷土重来。在成本合理化努力和 AWS 业务复苏的推动下,这种情况可能会持续到 2024 年。