本文源自:估值之家

上海鹰峰电子科技股份有限公司(以下简称“鹰峰电子”或“发行人”)是一家专注于电力电子无源器件研发、生产销售的高新技术企业。主要产品为电容、电感和母排,应用于新能源汽车、风电光伏、工业自动化。

2016年鹰峰电子曾在新三板成功上市,股票代码839991。在登录新三板后,鹰峰电子并没有停止继续进军资本市场的脚步,2022年4月于全国中小企业股份转让系统终止挂牌,2023年6月鹰峰电子向深交所递交招股书,拟在创业板上市。募集资金总额为12.3亿元,拟用于年产600万套车规级薄膜电容项目、年产万吨新能源用金属软磁粉芯项目、研发中心项目及补充营运资金。此次保荐人为华泰联合证券,审计机构为立信会计师事务所,报告期为2020年至2023年6月。

招股书显示,鹰峰电子报告期内的营业收入分别为4.82亿元、8.77亿元、14.82亿元和7.02亿元,可以看到,发行人收入增长速度令人乍舌,其资产也迈入了十亿规模行列。发行人何以能有如此惊人的增长速度,估值之家带大家一探究竟。

一、同一审计机构十年陪伴,鹰峰电子审计独立性存疑

估值之家查看了2016年鹰峰电子公开转让说明书的申报稿,报告期为2014年至2016年4月,发行人在登录新三板时选择了立信会计师事务所作为审计机构,且2016至2020年度的财务报告也均由立信会计师事务所审计。而此次招股书列示的报告期为2020年至2023年6月,同样由立信会计师事务所审计。以上内容可以看出,至少从2014年起至今,鹰峰电子一直选择立信会计师事务所作为其审计机构,这意味着这两者之间存在长达十年的亲密合作关系。可以说发行人与审计机构可能早就已经成为了“一家人”,这样的亲密关系,很难让投资者不对审计报告的客观性和公正性产生质疑。

众所周知,保持审计独立性是会计师事务所客观公正执业的前提,也是审计执业质量和上市公司信息披露质量的重要保障。

虽然我国的法律法规并未对审计机构强制轮换做出规定,但据监管部门公开资料显示,“从我国监管实践看,我国中央企业和国有金融企业实施了审计机构强制轮换,审计机构最长服务时限可达8年”。

此外为了减少潜在的利益冲突,并提升独立性和质量,相关法规要求对审计业务的项目合伙人及签字注册会计师实行强制轮换制度。比如《中国注册会计师职业道德守则》规定,为上市公司提供审计业务的项目合伙人及签字注册会计师累计服务年限不得超过五年,特殊情况下可以延长一年,累计达到五年后冷却期应当为连续五年;再比如《国际会计师职业道德准则》则规定累计服务年限不得超过七年、冷却期为连续五年。

然而在实务中,经过一系列换汤不换药的运作,审计团队仅为形式轮换,而非实质性轮换,导致审计机构不够独立,进而影响数据的客观和公正,同时也为审计工作的独立性、客观性埋下了一颗定时***。

二、产量与收入高度存疑

1.生产人员增速与收入增速不匹配

2021年是发行人实现重大飞跃的一年,其资产由2020年的6.57亿元增加到了11.41亿元,增加4.84亿元,增幅高达73.67%,营业收入由4.82亿元增加到了8.77亿元,增加3.95亿元,增幅高达81.95%。正常情况下,作为制造业公司,在亮眼的业绩背后必定离不开固定资产和生产人员的贡献,但是,估值之家发现鹰峰电子的营业收入与生产人员的数据增长却并不吻合。

报告期内,发行人员工情况如下表所示,总人数分别为708人、920人、1,234人以及1,203人,发行人在一轮问询回复中详细列示了销售人员、管理人员以及研发人员的各期平均人数,据此,估值之家通过计算得出了报告期内生产人员的平均人数。分别为548人、728人、990人以及936人,生产人员增长百分比为32.85%、35.99%以及-5.45%。然而,值得注意的是,2021年和2022年发行人的收入增幅分别为81.95%和69%,远高于生产人员的增长速度。发行人在报告期内收入增长飞速,但生产人员的增长却远没有跟上。这很可能意味着发行人为了提高业绩而夸大销售收入。

单位:人

更重要的是,报告期各期末,发行人劳务派遣用工的占***别为17.19%、6.50%、3.06%和2.75%,招股书提到,安徽鹰峰产量迅速扩张,短时间内完成大量生产人员的招聘存在难度,因此通过招聘有相关经验的劳务派遣人员来对公司生产所需劳动用工进行补充。

因此可以看出,这些劳动派遣用工均为生产人员。发行人2021年劳务派遣用工绝对比例降低10.69%,2022年降低3.44%。排除正式生产职工的增长与劳动派遣用工减少的互抵,发行人在这两年内增加的生产人员比例将更低,也就是说,2021年、2022年生产人员的增幅实际仅为分别为22.16%和32.55%。试问22.16%和32.55%的生产人员增幅是如何支撑起81.95%和69%的收入增幅的?

另外,根据《劳务派遣暂行规定》,用工单位应当严格控制劳务派遣用工数量,使用的被派遣劳动者数量不得超过其用工总量的10%。发行人2020年劳务派遣用工的占比高达17.19%,已经违反了该规定。

2.机器设备增速与产量增速不匹配

估值之家思考了上述生产人员增速无法支撑收入增速是否由于机器设备高度自动化而导致,但很不幸的是,接下来的数据将会否定这一观点。

如下表所示,发行人固定资产增速较快,报告期内分别为26,125.81万元、28,047.81万元、43,747.***万元以及47,382.20万元,这个增速似乎符合收入和产量的增长趋势。然而,进一步分析这些数据却发现其中值得深思。

发行人固定资产主要为房屋建筑物、机器设备、运输工具、电子设备及其他。值得注意的是,在报告期内,房屋建筑物并没有新增,固定资产的增加主要来自于机器设备的增加。具体而言,发行人报告期内的机器设备原值分别为14,307.78万元、16,216.91万元、31,692.22万元以及35,090.57万元,增长百分***别为13.34%、95.43%和10.72%。2021年发行人租入设备4,831.25万元,加上该部分租入设备2021年的机器设备增长百分比为47.11%。反观发行人报告期内的产量分别为155.76万件、290.6万件、649.5万件与298.57万件,增长百分比为86.57%、123.50%和-8.06%。对比不难发现,2021年及2022年产量的增速明显高于机器设备的增长百分比。

而且,报告期内新增的机器设备基本都是由在建工程转固而来,若考虑该些设备在未达到可使用状态前的时间,那么可用于生产的时间就更短了,试想一下,***如2021年的在建工程在12月末才转固,那么发行人在机器设备没有变化的情况下使当年产量增长了86.57%,同样的道理,发行人又用和2021年同样多的机器设备使2022年的产量增长了123.5%。若真如此,这已经非人类力量所能及,难道是魔法?

如果要机器设备高度自动化来匹配高速增长的收入,首先也要有机器设备才行,所谓巧妇难为无米之炊,没有机器设备又何谈自动化?没有人员又没有机器设备如何能支持产量及收入飞速增长呢?这十分匪夷所思。

单位:万元

3.用电量增速与产量增速不匹配,27%收入存疑

再者, 我们对比用电量也能发现产量数据问题,仍如上表所示,发行人主要能耗为水电,报告期内用电量为1,220.76万度、1,852.68万度、2,783.34万度以及1,545.95万度,增长百分比为51.76%、50.23%和11.09%,仍是远远低于产量增速。至此,我们可以得出,不管是与机器设备增速对比还是与用电量增速对比,这些产量数据都存在明显的不吻合。

通过以上数据我们可以简单计算出,发行人报告期内每件产品的耗电量分别为7.84度、6.38度、4.29度以及5.18度,波动可谓十分剧烈。***设,我们以2020年的用电标准倒推产量,可以得出下表。

单位:万件

我们很容易推算出2021年产量为236.31万件、2022年产量为355.02万件、2023年1-6月为1***.19万件,与招股书列报的产量差异分别为54.29万件、294.48万件与101.38万件,合计高达450.15万件,占招股书列示产量比例为32.28%。也就是说,发行人32.28%的产量存疑。

且通过招股书可以看到,发行人的产销率较高,多数在95%以上,有时甚至超过100%,我们保守***设其产销率均为95%,5%的产品未进行销售,那么可以得出,发行人27%左右的销量存疑,也就是27%左右的收入存疑。

这也解释了前述内容:为什么不管从生产人员角度、机器设备角度来看其增速都是远低于收入增速或产量增速,若发行人产量为虚,鹰峰电子的生产人员、机器设备以及用电量自然不足以支撑其产量和收入的增速,一切也就不难理解了。

三、研发团队较高离职率折射人才管理问题

发行人设有研发中心,包括基础研究部、技术中心,以及车规级电容项目部、车规级电感项目部等各产品事业部的研发机构。发行人界定研发人员的标准为:研发岗位上的员工的主要工作内容是技术、产品、工艺等的设计研发工作。

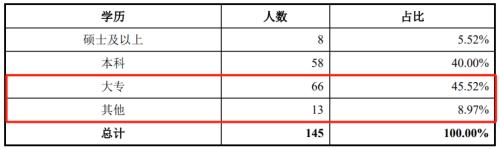

截至2023 年6 月30日,发行人在职的研发人员的学历构成、专业背景分布如下图所示。大专及其他学历占比合计79人,占比高达54.49%。众所周知,研发对学历要求相对较高,这是因为研发工作需要具备扎实的理论基础和丰富的实践经验,学历对于研发人员来说是一个重要的参考标准。考虑到发行人主要从事电子元器件的研发和生产,部分大专及其他学历的员工可能实际上从事的是生产工作,而非研发工作。但由于公开资料有限,具体数据我们无从追溯。

且根据披露的数据,截至2023年6月30日,发行人在职的研发人员总数为145人。与此前披露的2023年1-6月平均研发人员人数162人相比,存在17人的差异。也就是说,至少17人在2023年上半年离职了!若数据为真,不得不说发行人内部管理是存在问题的。考虑到鹰峰电子正处于IPO阶段、以及当前经济状况,研发人员的离职率显得相对较高,这无疑让人对其公司的稳定性产生质疑。员工用脚投票,说明鹰峰电子在人才管理、工作环境、薪酬***等方面是不健康的,离职率较高更可能会导致发行人核心竞争力的下降,影响公司在市场上的地位。若该数据为***,那么即侧面证实了前述所说发行人数据的客观性和公正性是可能存在问题的。不论如何,发行人研发方面的人员划分与高离职率情况都会影响到投资者对鹰峰电子的投资判断和信任度。

如下图,估值之家发现鹰峰电子的归母净利润竟然是高于净利润的,虽然二者金额相差不大,但这却是十分不正常的。

此处略微普及一下,归母净利润是指将净利润扣除少数股东利润后的余额。当公司的净利润为正值,而少数股东的利润为负值时,就会发生归母净利润大于净利润的情况。这是因为少数股东的利润被从净利润中扣除,而大股东占据了主要的股权比例,从而享有了较高的收益。

我们很容易理解,这是在小股东遭受亏损的情况下,大股东仍然获得了巨额盈利,大股东在公司决策和运营中占有主导地位,进而对公司的利润分配产生较大的影响。这在实务中也是可以操作的,比如某集团下有多家公司,大股东将盈利的项目装进没有小股东的公司,而将不盈利的项目装进有小股东持股的公司,经过一番运作后,大股东赚的盆满钵满甚至成功上市,小股东则与这场盛宴无缘,甚至还会误以为自己投资失败,殊不知自己从进入游戏开始就已经成为了韭菜。

五、与供应商上演“完璧归赵”游戏

鹰峰电子的主要供应商是非常令人迷惑的,先来说说前五大供应商之一的越延金属。越延金属在2020年、2021年、2022年均为前五大供应商之一,向其***购额分别为685万元、2,175.18万元、3,718.58万元。

据招股书列示,越延金属包括上海越延金属制品有限公司、上海越茂金属制品有限公司、上海越延金属物资有限公司,估值之家在天眼查分别查看了该三家公司,如下图,该三家公司合计参保人数2人,实际缴纳注册资本100万元,我们知道,上海作为超一线城市,对公司社保的管理相对规范,参保人数2人,大概率意味着员工也仅有2人,是一个空壳公司而已。试问一个空壳公司是如何支撑鹰峰电子每年几千万原材料***购量的?又是如何能连续霸榜发行人前五大供应商的呢?据招股书披露,***购金额还仅占到越延金属其自身业务比例的25%-50%,这家供应商难道会凭空造物不成?

更奇怪的是,发行人向其***购铜板、铜卷,并向其销售余料。发行人对此的解释为自供应商处***购铜板,切割成为生产使用的特定形状的铜料,同时会形成形状不规则的铜板余料,无法直接用于生产,但不规则的铜板余料可进行回收利用,再生产为铜板。由于贵金属的可回收价值较高,因此,将铜板余料重新销售给铜原料供应商。单看这个理由是可以接受的,但下面的数据可就令人坐不住了。

如下表,估值之家整理了2020年、2021年及2022年发行人向越延金属的***购材料及返还余料情况,2023年上半年度因该供应商未进入发行人前五大供应商榜单,因此***购情况未进行披露。由该表可见,发行人2020年向越延金属返还了473.57万元原材料,占***购金额比例为69.13%,2021年返还了2,500.19万元原材料,占当年***购额比例为114.94%,2022年返还5,932.74万元材料,占当年***购金额比例为136.55%!连续两年返还的余料比***购的材料还多,这三年算下来,竟然是一点材料没***购,反倒向供应商销售了1,701.71万元的余料,一时间分不清到底谁才是供应商!尽管铜属于大宗商品,价格会有浮动,但也不至于返还的余料金额比***购的原材料金额还高,否则不应叫返还余料而是完璧归赵。

震惊之余也只能感叹这谜之操作,前述提到该供应商是参保人员仅有两人的空壳公司,再联系比***购金额还有高的余料返还情况,且发行人没有披露对于越延金属的***购是否已剔除余料返还,若是没有剔除,这里不妨大胆猜测该供应商只是陪发行人演了一场***购的戏码,戏演完自然要归还道具(原材料),所谓多返还的1,701.71万元余料不过支付的演出费而已!

单位:万元

另一重要供应商添锐金属同样存在大量余料返还情况,添锐金属在2021年2022年均为发行人前五大供应商之一,报告期内发行人向其***购金额分别为440.13万元、3,773.30万元、6,320.30万元以及590.86万元,合计11,124.59万元,返还余料金额合计为6,408.55万元,占***购金额比例为57.61%。且在报告期内各年***购金额差异巨大,尤其是2021年和2022年对其***购额亦迅速提升,2023年又迅速下降。发行人解释称,2023年以来,由于鹰峰电子通过招投标遴选供应商等方式进行供应链管理,存在加工费相对更具竞争力的供应商中标,因而对添锐金属***购量呈现下降趋势。说白点,就是以后基本不用添锐金属这家供应商了。但同样的,发行人在大客户眼里也仅仅是一家可被替代的供应商而已。接下来,我们就这方面展开聊聊。

六、收入结构改变,客户集中度高

如下表所示,报告期内,鹰峰电子主营业务收入分别为47,713.45万元、86,582.42万元、145,452.54万元和68,618.72万元,2020年至2022年的年复合增长率达74.60%。其中,发行人新能源汽车产品板块收入快速增长,新能源汽车产品板块收入规模分别为4,907.34万元、32,261.56万元、92,653.80万元和41,691.93万元,占主营业务收入比例分别为10.29%、37.26%、63.70%和60.76%,收入金额及占比均呈现快速增长态势,是发行人主营业务收入增长的主要驱动因素。

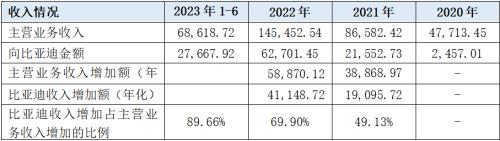

而新能源中做出重大业绩的客户是比亚迪,报告期内,发行人向比亚迪销售额为2,457.01万元、21,552.73万元、62,701.45万元以及27,667.92,占主营业务收入的比例分别为5.15%、24.89%、43.11%和40.32%,可谓增长迅速。

估值之家对比了发行人主营业务收入的增长情况与向比亚迪销售的增长情况,如下表所示,发行人在报告期内的收入增长为38,868.***万元、58,870.12万元和-8,215.10万元,而各期来自比亚迪的收入增长就有19,095.72万元、41,148.72万元和-7,365.61万元,占比49.13%、69.90%和89.66%,可以说,发行人向比亚迪的销售增加直接导致了其收入结构的改变,而其收入的增长多半也来自比亚迪。

单位:万元

我们知道,新能源汽车补贴政策退坡标志着行业进入了市场化发展阶段,将加剧整车厂及发行人在内的上游配套厂商对于产品创新、质量和成本管控等方面的竞争,短期内激烈的行业竞争导致整车企业***取产品降价等手段扩大市场份额,产品降价的压力也将传导至上游供应商。

由毛利率可以看出这一点,发行人新能源板块收入虽然增长,但毛利率却是业务板块中垫底的,报告期内新能源汽车项目毛利率分别为-0.23%、13.86%、19.33%以及17.19%,可谓十分不稳定,2023年就已经出现下降态势。招股书中提到,鹰峰电子向比亚迪销售产品的价格主要通过竞争性磋商或招投标确定。商者最重利益,如同前述发行人对待供应商添锐金属一样,若出现价格相对更具竞争力的供应商中标,那么发行人同样将被大客户残忍抛弃,其收入将呈断崖式下降。如果被大佬抛弃,发行人所购置的设备,多出来的产能又将如何安置,业绩是否还能够覆盖新增设备的折旧及其他固定支出?

七、售后维修费用占比快速攀升、产品质量或存隐患

招股书中提到,鹰峰电子向比亚迪提供的为定制化产品,一旦项目方案确定后,除出现重大变更或者产品连续出现重大质量问题,客户一般不会更换供应商,但发行人的产品质量或许存在隐患。

报告期内,发行人与同行业上市公司销售费用率比较情况如下图所示,其销售费用明显高于同行,销售费用中售后费用赫然排在除人工费的第二位,售后费用主要为公司产品销售过程中所发生的后续维修相关费用。报告期内,发行人售后费用分别为144.29 万元、352.94万元、3***.26万元和283.67万元,占销售费用比例为8.75%、14.71%、12.66%以及16.38%,无论金额还是占比均是逐年上升,售后维修的增高不仅意味着其产品质量存在问题,也增加了丢失大客户的风险。

八、信用政策真实性存疑,应收票据、应收账款规模持续扩大

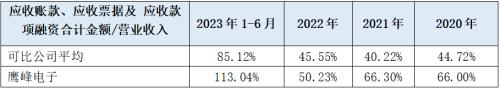

如下表所示,报告期内,行业平均应收账款、应收票据及应收款项融资合计金额/营业收入比例分别为44.72%、40.22%、45.55%以及85.12%,而发行人该比例则分别为66.00%、66.30%、50.23%以及113.04%,可谓远远高于行业平均值。

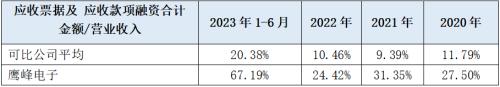

鹰峰电子应收票据及应收款项融资合计余额分别为13,265.68万元、27,480.22万元、36,196.33万元,规模持续扩大。应收票据及应收款项融资合计金额/营业收入情况如下表所示,报告期内可比公司平均为11.79%、9.39%、10.46%以及20.38%,而鹰峰电子为27.50%、31.35%、24.42%以及67.19%,发行人使用票据结算比例远高于同行。且大客户比亚迪截至2023年8月31日,2022年应收票据期后兑付情况仅为51.14%,2023年6月末应收票据期后兑付情况仅为10.45%。招股书列示对比亚迪的信用政策是,2021年中至2022年末为收到***当月支付银行承兑汇票,但截止2023年8月兑付情况仅为51.14%。

我们***设以上2022年未兑付的票据均为2022年12月收到的,银行承兑汇票的承兑期限最长也只不过是6个月,怎么到2023年8月还有48.86%的2022年票据呢?唯一的解释是招股书列示的信用政策不可信,发行人实际并没有在销售的当月收到承兑汇票,而是延后数月才收到。

众所周知,收入与利润不等于现金流,发行人应收账款和应收票据规模持续扩大,且占收入的比例远高于同行,若应收票据不能及时兑付,亦或者应收账款不能落袋为安,将会对发行人资金使用效率及经营业绩产生非常不利的影响。

九、天使轮股东红杉资本关键时刻离场而去

资本是非常敏锐的,作为鹰峰电子天使轮投资人的红杉资本竟然在上市之前悄然离场。

红杉资本2011年入股鹰峰电子,持有15.15%股权,2022年5月,天津红杉在已知发行人IPO***的情况下,仍然向向嘉兴起势、锦泰投资等转让持有的全部公司股份,合计作价20455.39万元。自天津红杉于2011年12月入股发行人至2022年5月退出发行人,其年化收益率为29.67%。

所谓春种秋收,红杉资本已经耕耘了12年之久,发行人一旦上市成功天津红杉所获的收益又何止翻倍?但红杉资本却在此时衡量了收益和风险之后,毅然选择退出,这为我们释放出一个信号:发行人的前景不被看好。

综上所述,我们大致了解到,鹰峰电子与审计机构渊源颇深、具有财务舞弊条件,且不管从人员数量、机器设备增速还是能源消耗方面都无法支撑招股书中所列示的产量及收入增速;与空壳供应商长期往来,返还的余料比购买的材料还多,不得不令人怀疑这只是一场配合收入和产量增长而演出的戏码;关键时期红杉资本的离场、较高员工离职率都为投资者释放出投资需谨慎的信号;且发行人在小股东遭受亏损的情况下,大股东仍然能获得盈利,小股东入坑更需三思;报告期内收入的增长主要源于大客户比亚迪,但售后维修占比却远高于同行,在价格与质量双压下存在被替换的风险;且其应收账款及应收票据规模不断扩大,相关信用政策真实性存疑,资金是否能安全落袋还要打上问号。